Disclaimer: Dieser Beitrag ist kein Aufruf dazu, bestimmte Aktien, Fonds/ETFs, usw. zu erwerben. Dieser Beitrag ersetzt keine eigenen Recherchen. Ich bin keine Finanzexpertin. Ich gebe weiter, was ich herausgefunden habe und zum Thema denke. Hinterfrage gerne alles, was ich schreibe.

Meine Geld-Geschichte

Ich bin schon immer recht gut mit Geld umgegangen. In Sachen sparen war ich aber nicht gerade vorbildlich unterwegs. Aber zurück zum Anfang.

Meine Mama war alleinerziehend mit drei Mädels und es gab oft Geldprobleme, vor allem seit meinem 14. Lebensjahr, aber auch schon vorher. Mal kleinere, mal größere. Finanzielle Sorge ist mir also ins Gedächtnis eingebrannt. Es hat uns zwar nie an etwas gemangelt (weil meine Mama ihre Bedürfnisse sehr zurückgestellt hat und glücklicherweise meine Großeltern immer für uns da waren) aber entspannt war die Lage auch nicht. Es macht echt keinen Spaß, immer auf’s Geld schauen zu müssen oder Schulden zu haben. Das hat meine Mama einige graue Haare und Nerven gekostet. Dazu gibt es übrigens eine interessante Studie, die Madame Moneypenny in ihrem Buch erwähnt.

Kurzer Abstecher: Kognitive Auswirkungen von Armut

Menschen mit Geldsorgen haben nachgewiesenermaßen eine geringere Bandbreite an Konzentration für andere Dinge. Diese verminderte Bandbreite kann zu einer Verringerung der messbaren Intelligenz führen.

Der Einfluss von Geldknappheit auf das Denkvermögen entspricht laut Studien zu 80% den Auswirkungen einer schlaflosen Nacht bzw. senkt Geldnot den IQ im Schnitt um 13 Punkte. Und wir wissen alle, dass wir nach einer schlaflosen Nacht nicht gerade top performen können. In einem spannenden Test, der in den USA durchgeführt wurde, sollten sich Teilnehmer*innen vorstellen, dass ihr Auto repariert werden muss. Geringverdiener*innen schnitten bei dem Intelligenz- und Wahrnehmungstest deutlich schlechter ab, als all jene, die besser verdienten, sobald man sie mit einer hohen Rechnung für eine Reparatur konfrontiert hatte.

Besser kann man einen Teufelskreis kaum erklären. Je mehr Geldsorgen, desto weniger ist man in der Lage, clevere Entscheidungen zu treffen, die einen aus der Geldnot befreien.

Weiter mit meiner Geld-Geschichte

Als ich dann mit zwanzig ausgezogen bin, war das Geld oft knapp. Immer wieder war ich pleite, manchmal hatte ich ein bisschen Geld, habe das dann aber entweder verliehen oder ausgegeben. Ich hatte teilweise starke existentielle Sorgen, aber mit der Zeit wurde ich deutlich entspannter. Ich konnte meinen Frieden damit finden, dass das Geld gerade noch nicht so stark fließt. Die Sorgen wurden weniger und in mir hat sich das Gefühl entwickelt, dass ich das schon hinkriege. Existentielle Ängste hatte ich seitdem nur noch selten. Mit der Zeit kam mehr Geld rein, jedoch hatte ich passend dazu auch ziemlich hohe Ausgaben wegen meiner ganzen Heilungsgeschichte (Versicherung, Produkte, Ärzt*innen, etc.)

Sparen war damals jedoch nicht so angesagt bei mir und vor allem fand ich es auch einfach besser, sich hier und da mal einen netten Restaurantbesuch zu gönnen oder ein Paar Schuhe, wenn Geld reinkam, als zu sparen.

Investieren hatte ich zu dieser Zeit so gar nicht auf dem Schirm. Jedenfalls tümpelte ich jahrelang zwischen -1000€ und +1000€ hin und her. Mir ging’s finanziell eigentlich ziemlich gut, auch wenn das häufige rutschen ins Minus etwas belastend war. Erst 2020 änderte sich etwas durch mein eBook. Das verkauft sich gut, weil Histaminintoleranz halt echt ein Ding ist und leider viele davon betroffen sind. Zusätzlich habe ich einige besser bezahlte Kooperationen umgesetzt, weshalb ich endlich aus dem ewigen Minus rausgekommen bin und etwas Geld sparen konnte. Das fühlt sich sehr, sehr gut an, muss ich sagen.

Als Person, die in ihrer Jugend oft finanzielle Unsicherheit erlebt hat und als jemand, die weiß, wie es ist, wenn man kein Geld oder sehr wenig davon hat, ist es mir ganz einfach ein großes Anliegen, mich darum zu kümmern, dass meine Zukunft nicht von finanziellen Sorgen geprägt ist. Ich bin auf einem sehr guten Weg und fühle mich mit meinen Finanzen so wohl, wie nie zuvor. Zum Teil auch deshalb, weil ich mich nun endlich um meinen Vermögensaufbau kümmere. Und siehe da, es ist viel weniger kompliziert, als ich vermutet hatte.

Warum eigentlich investieren und nicht „sicher“ auf dem Bankkonto sparen?

Investments sind für viele eine Hürde und oft wird davon ausgegangen, dass es sehr kompliziert und unheimlich risikoreich ist. Aber Fakt ist doch, wenn man sein Geld auf einem Girokonto liegen lässt, wird es aufgrund der Inflation ganz sicher weniger wert. Es wird entwertet, du machst jedes Jahr zwischen 1-3% Verlust.

Die andere Möglichkeit ist das Risiko eines Investments einzugehen, wobei man sagen muss, dass das Risiko unterschiedlich hoch ist. Man kann risikoarm investieren oder eben risikoreich, wie man möchte. Komplett ohne Risiko geht es jedoch nicht. So hat man die Chance auf bspw. 4-10% jährliche Rendite. Das ist der Ertrag, den das angelegte Geld in einem bestimmten Zeitraum (bspw. ein Jahr) bringt. Wenn man im Januar 1000€ anlegt und fünf Prozent Rendite hat, hat man nach zwölf Monaten 1050€. Durchschnittlich haben Aktien in den letzten Jahren etwa 8% Rendite gebracht. (Und keine Sorge, du kannst monatlich auch einen kleinen Betrag investieren, du musst nicht zwingend tausend(e) Euro(s) einzahlen.)

Es ist nur menschlich, Respekt oder Angst zu haben vor Dingen, die man nicht kennt. Das wiederum, ist jedoch kein Grund, sich nicht um seine Finanzen zu kümmern.

Sich mit seinen Finanzen auseinandersetzen und auf lange Sicht ein kleines oder großes Vermögen aufzubauen ist für viele etwas, wovor sie großen Respekt, ja sogar Panik haben und es dann lieber gleich sein lassen. Das wirksamste Rezept gegen Ahnungslosigkeit? Wissen ansammeln und mit neutralem Blick auf die Sache schauen. Macht es Sinn, Geld auf dem Konto liegen zu lassen und Verluste einzufahren oder ist es vielleicht doch von Vorteil, wenn man dauerhaft investiert und sein Geld auf diese Weise langsam aber stetig vermehrt? You got my point!

Auf Anfang: Wie, wo, was bedeutet investieren eigentlich?

Man kann sein Geld in klassischen Bankprodukten (Tagesgeld, Sparbuch, Festgeld) oder aber Geld in Wertpapiere wie Anleihen, Aktien, Fonds oder in Sachwerte wie Immobilien und Gold anlegen. Außerdem kann man natürlich auch Geld in Kryptowährungen investieren.

Sparbücher sind hier und heute nicht Thema, aber es ist interessant zu verstehen, dass es auf Sparbücher früher oft 3-5% Zinsen gab, heute nur etwa 1% Zinsen. Da das Geld durch Inflation aber sowieso etwa 2% weniger wert wird, macht man sogar mit einem Sparbuch Verluste.

In diesem Artikel geht es schwerpunktmäßig um Aktien und Aktienfonds bzw. auch ETFs. Um hier investieren zu können, muss man ein sogenanntes Depot einrichten, was kein großer Aufwand ist. (Etwas aufwendiger ist, das Depot im Vorhinein auszuwählen.) Das tut man bei einer Bank. Auf dieses Depot kann man Geld überweisen und dann von dort aus investieren.

Aktien sind börsennotierte Unternehmensanteile, also Anteile von Firmen, die an der Börse vertreten sind. Bei Fonds gibt es Aktienfonds und Immobilienfonds. Der große Vorteil von Fonds gegenüber Aktien liegt in der Risikostreuung, da man „mit einem Klick“ nicht nur in eine Aktie, sondern in mehrere investiert. In einem Fonds sind also sozusagen mehrere Aktien vertreten, wie in einem Portfolio. Ein Fonds ist meist auf eine Branche oder eine Region fokussiert. Es gibt also Fonds zu verschiedensten Themen. ETFs sind Aktienfonds, jedoch werden sie nicht aktiv von einem Fondsmanager gemanagt. Somit sind sie passive Fonds. Es hat mehrere Vorteile, in ETFs zu investieren, dazu weiter unten mehr!

Auf Kryptowährungen gehe ich in diesem Beitrag (und auch sonst) nicht ein. Jedoch möchte ich zwei Links mit euch teilen. Ich hatte nämlich immer ein eher schlechtes Bild von Bitcoin & Co. Vor allem wegen dem intensiven Stromverbrauch. Jedenfalls haben dieser Artikel und dieses Video meine Sichtweise darauf etwas verändert. Vielleicht ist es spannend für euch.

Du bist kein*e Wallstreet-Broker*in, nur weil du ein Depot eröffnest

Um Missverständnissen gleich hier vorzubeugen, muss ich euch sagen, dass sich das Bild, das du vielleicht vom Investieren hast, hier eventuell nicht bewahrheitet. Mit langfristigem, wissenschaftsbasiertem investieren ist nicht gemeint, dass du täglich zwei Stunden lang die Kurse beobachtest, dein Geld hin- und herschiebst und den Broker*innen an der Wallstreet Konkurrenz machst. Es geht einzig und allein darum, Wissen im Bereich Finanzen aufzubauen, das geht innerhalb weniger Tage, Wochen oder Monate, je nachdem wie intensiv du vorgehst, dann Geld anzulegen, bestenfalls monatlich frisches Geld investierst (30€, 100€, 300€, egal wie viel, aber mindestens 25€) und dieses Geld Jahre oder jahrzehntelang wachsen lässt. Weniger geht’s darum, ständig die Kurse zu beobachten und bei Schwankungen aktiv zu werden. Natürlich kannst du den Aufbau deines finanziellen Vermögens auch ganz anders angehen, aber das ist die Strategie, die oft empfohlen wird und meiner Meinung nach sehr sinnvoll ist. Das nennt sich passives investieren und brachte in der Vergangenheit verlässliche Gewinne.

Wirst du von Altersarmut betroffen sein?

Es macht aus vielerlei Hinsicht Sinn, sich auf clevere Weise um seine Finanzen zu kümmern. Einer davon ist, dass man später im Alter, genug Geld zur Verfügung hat. Denn wusstest du folgendes?

„Bei 75% der Frauen wird die Rente später unter 400€ liegen.“

Nun ja, das ist hart und lässt sich zumindest zum Teil dadurch erklären, dass Frauen nicht selten zuhause bleiben und nach den Kindern sehen, beruflich zurückstecken und/oder nur Teilzeit arbeiten. So kommt nicht viel für’s Rentenkonto zustande.

Abgesehen davon ist das Rentengefälle nirgends so groß, wie in Deutschland. 79% der Frauen geben außerdem an, im Alter eine Versorgungslücke zu erwarten, was soviel heißt wie: Diese Damen haben Angst vor Altersarmut und das zum Großteil völlig zurecht. Denn mit 400€ kommt man nicht weit, vor allem wenn man sich selbst versorgen muss.

Jedoch beschäftigen sich nur 44% der 35-55 Jährigen mit dem Thema Finanzen. Das Thema Aktien, Börse usw. erscheint vielen noch immer wie etwas undurchsichtiges, kompliziertes. Viele überlassen auch gerne den Männern den Vortritt. Statistisch gesehen sind jedoch übrigens Frauen die besseren Anlegerinnen.

Bei einer Studie aus England, gaben 28% an, dass sie nur aus finanzieller Sicherheit mit ihrem Partner/ihrer Partnerin zusammenbleiben. Von diesen 28% waren die meisten Frauen.

Sich um seine Finanzen kümmern, einen finanziellen Plan für die Zukunft haben, schon jetzt aktiv etwas gegen Altersarmut tun, all das ist so wichtig. Gibt Freiheit, Selbstvertrauen und Selbstbewusstsein!

Lohnt sich das Investieren überhaupt, wenn ich wenig Geld zur Verfügung habe?

Ja, auf jeden Fall. Du kannst anfangs oder zwischendurch einen größeren Betrag investieren und monatlich einzahlen oder einfach nur monatlich einzahlen, oder jährlich. Ganz wie du magst. Ideal ist es natürlich, wenn man anfangs einen größeren Betrag investiert und dann monatlich in die ausgesuchten ETFs weiteres Geld fließen lässt. Aber wenn das nicht möglich ist, dann ist es ebenfalls sehr, sehr sinnvoll und effektiv, wenn man nur monatlich 30€, 50€, 100€ oder 250€ investiert. Und das langfristig. Nach oben gibt’s natürlich keine Grenzen.

Hier kommt ein Rechenbeispiel aus dem Buch von Madame Moneypenny: Angenommen du hast erstmal nicht viel Geld zur Verfügung, startest aber einfach mal mit 25€ pro Monat. Du investierst von nun an monatlich immer 10% mehr. Wenn du jährlich fünf Prozent Gewinn erzielst, hast du nach 40 Jahren 235.000€.

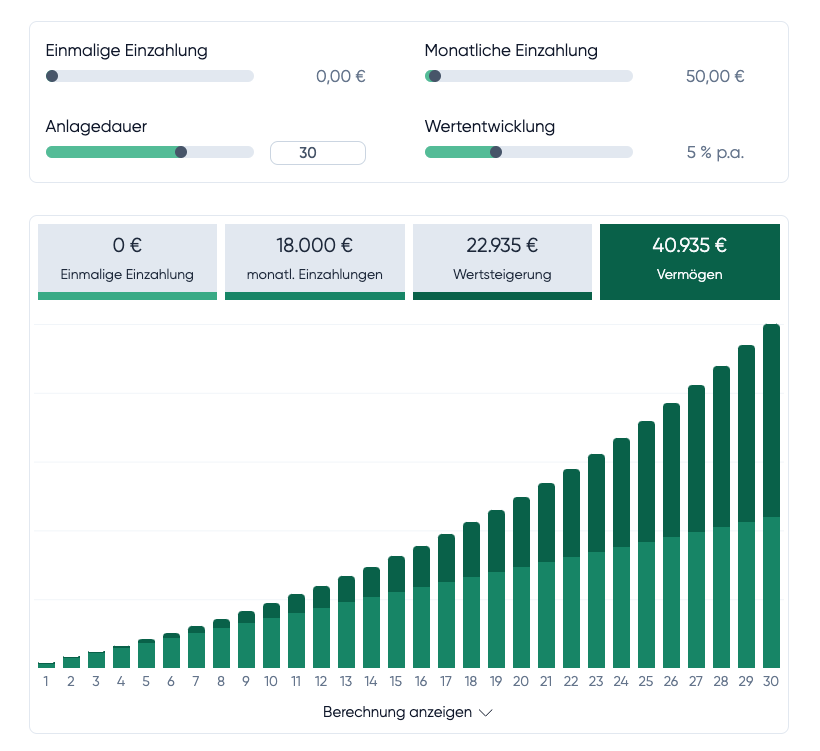

Was passiert, wenn ich langfristig 50€ pro Monat investiere?

Wenn man 10 Jahre lang jeden Monat 50€ zu 5% Rendite anlegt, hat man am Ende circa 7700€ vor Steuern. Nach insgesamt 20 Jahren sind daraus aber bereits 20.000€ geworden und nach 30 Jahren hat dann man über 40.000 Euro zusammen und das, obwohl man weiterhin genau diese 50€ monatlich einzahlt. Das ist keine Magie, das ist, wie ich lernen durfte, schlicht und einfach der Zinseszins-Effekt (und die Geduld, das Geld Jahrzehnte lang nicht anzurühren, natürlich).

Im Endeffekt hat man etwa 18.000 Euro selbst eingezahlt und etwa 22.000 sind durch Renditen, bzw. den Zinseszins entstanden. Der Zinseszins ist einfach erklärt: Wenn man 5000€ investiert und nach einem Jahr 5400€ hat, dann erhält man, insofern man das Geld nicht aus dem Depot nimmt, im Jahr darauf wieder 8% Rendite (Beispielwert), aber diesmal auf 5400€ und nicht auf 5000€. Man hat also nach zwei Jahren 5832€, nicht 5800€, nach drei Jahren 6298€ und nicht 6200€, usw. Der Zinseszins, also vereinfacht gesagt, die Rendite auf die Rendite, macht‘s möglich! An diesem Beispiel kann man gut sehen, dass es tatsächlich besonders viel Sinn macht, langfristig zu investieren, denn „Kleinvieh macht auch Mist“. Es summiert sich einfach! (Dieses Beispiel ist vereinfacht dargestellt, eigentlich vermehrt sich das Geld natürlich jeden Tag und dadurch ist der Effekt noch stärker).

Mit einem ETF Sparplanrechner (wie beispielsweise dem von Zendepot), kannst du das ganze mal mit deinen eigenen Zahlen durchspielen. Hier ein Screenshot mit dem Beispiel von oben: Jeden Monat 50 Euro über einen Zeitraum von 30 Jahren investieren, mit einer durchschnittlichen Rendite von 5 %.

Anhand des Rechners kann man gut sehen, dass jedes Jahr mehr und jeder Euro mehr auf lange Sicht einen großen Unterschied machen.

Disclaimer: Aber natürlich kann niemand garantieren, dass es genau so ablaufen wird. Das sind alles nur Rechenbeispiele. Du kannst mehr Rendite machen oder auch weniger. Es gibt keine Garantie für irgendwas. Und natürlich ist der langfristige Gewinn abhängig davon, wie sich die Wirtschaft entwickelt, wie clever du anlegst, wie breit du streust, usw.

Aber ich kenn mich doch gar nicht aus, ich kann das nicht!

Kein Wissen zählt nicht als Ausrede, so viel steht fest. Denn was gegen Unwissenheit hilft, ist einfach: Sich Wissen aneignen. Es gibt haufenweise Podcasts, Blogs und Bücher zum Thema Finanzen. Wer noch einen Schritt weiter gehen mag, kann bei Online-Seminaren teilnehmen. Für mich war das auch alles höchst undurchsichtig, bevor ich begonnen habe, mit damit zu beschäftigen. Deshalb habe ich es auch lange vor mir hergeschoben. Ich wusste nicht, was eine Rendite ist, geschweige denn was diese ETFs sein sollen. Ein Buch, einige Podcasts und Blogbeiträge später, hatte ich auch schon den Grundstein für mein Wissen gelegt. Eine Investmentbankerin werde ich in diesem Leben wohl nicht mehr, aber ich muss schon sagen, dass ich all die Infos rund um Finanzen, Anlegestrategien und Co sehr spannend finde und sogar täglich einen Podcast zum Thema Börsennews (‚Ohne Aktien wird schwer‘) höre, um zu erfahren was es so Neues gibt. Die Welt der Investments ist echt spannender, als ich gedacht hätte. Fakt ist jedenfalls, wenn ich es kann, kannst du es auch.

Und keine Sorge, du musst nicht monatelang mehrere Stunden pro Tag in finanzielle Bildung investieren. Nimm dir bspw. vor, dich einen Monat lang 15 Minuten pro Tag damit zu beschäftigen und schau mal, was du dann schon alles weißt. Du wirst erstaunt sein.

Investieren, ohne regelmäßige Einnahmen?

Ich als Selbstständige habe ein monatlich schwankendes Einkommen und natürlich ist investieren auch hier möglich. Ich tue es jedenfalls und es fühlt sich gut an. Die Rücklagen, die man als Selbstständige*r bilden sollte, bevor man investiert, sollten aber eventuell größer sein, da man Steuern ja rückwirkend zahlt.

Buy & hold

Schwankungen bei den Aktien und Fonds bzw. ETFs sind völlig normal und wenn man sich entscheidet, langfristig zu investieren und eben nicht ständig Geld hin und herzuschieben, bringt’s gar nicht viel, täglich die Kurse zu checken. Denn man nutzt die sogenannte buy & hold Strategie. Man kauft, hält und wartet. Und weil man ohnehin wartet, schaut man sich eher nicht ständig die Kurse an, weil man bei den Schwankungen noch ganz verrückt wird.

Ich tue das ehrlicherweise trotzdem immer wieder. Zum einen, weil ich es spannend finde die Entwicklungen verschiedener Branchen zu verfolgen, zum anderen, weil ich eben nicht ganz so breit streue und auch in einige Aktien investiert habe. Zwar habe ich vor, mein Geld dort langfristig zu halten, auch wenn die Schwankungen mal heftig werden oder besonders dann, wenn eine Krise kommt, aber trotzdem schaue ich lieber hin und wieder rein.

Wenn man kurzfristig investiert, macht’s natürlich auf jeden Fall Sinn, die Kurse zu beobachten und Geld öfter zu verschieben. Hier sind höhere Renditen möglich, aber natürlich ist das Risiko auch dementsprechend höher.

Jetzt nochmal Klartext, was sind diese ETFs?

Es werden aktive und passive Fonds unterschieden und ja, gleich kommen auch die berühmten ETFs zu Sprache.

Beim aktiven Fonds gibt es eine*n Fondsmananger*in. Diese*r kümmert sich um den Fonds, kauft und verkauft einzelne Aktien darin und versucht clevere Entscheidungen zu treffen, damit der Fonds bessere Renditen erzielt, als der Aktienindex, der seinem Fonds am ähnlichsten ist. Aktive Fonds wollen besser sein als der DAX.

Zur Erklärung: Der DAX ist der Deutsche Aktienindex. Dieser bildet die durchschnittliche Entwicklung der 30 größten deutsche Unternehmen ab. Er ist keine Aktie und kein Fonds. Diese Kurve zeigt einfach nur den aktuellen Stand der größten Unternehmen in Deutschland an. Im DAX vertreten sind bspw. die Lufthansa, BMW oder Adidas. Der DAX gibt einfach nur einen Überblick darüber, wie die Lage so aussieht. Eine gebündelte Darstellung sozusagen. Es gibt viele verschiedene Indizes zu verschiedenen Themen und in verschiedenen Ländern, die von ETFs als Vorbild genutzt werden.

Du bist also beim aktiven Fonds von den Entscheidungen des Fondsmanagers abhängig. Er versucht, den Index zu schlagen, aber langfristig schafft er dies oft nicht. Laut Studien schaffen das 94-96% der Fondsmanager nicht. Die meisten aktiven Fonds schneiden also eher etwas schlechter ab, als der Index bzw. ETFs. Das betont Madame Moneypenny oft: „Passiv schlägt aktiv!“

Passive Fonds hingegen wollen genauso gut sein wie der Index, ihn nicht schlagen. Sie bauen sozusagen Indizes nach. Aktives Handeln ist somit nicht notwendig, weshalb sie sich passive Fonds bzw. Index Fonds bzw. kurz: ETFs nennen. Es gibt günstigere Gebühren als bei aktiven Fonds, weil man ja indirekt niemanden dafür bezahlt, dass er/sie den Fonds managt. Der Durchschnitt ist fast immer das Beste, was erzielt wird, weshalb es Sinn macht, vor allem langfristig, in ETFs zu investieren.

Viele unabhängige Berater*innen empfehlen gerne aktive Fonds. Das tun sie, weil sie dafür Gebühren erhalten.

Man sucht sich also bspw. einmal ETFs aus und investiert regelmäßig in sie. Man muss sich im Endeffekt nur einmal mit der Zusammensetzung der ETFs beschäftigen und hat dann die kommenden Jahre kaum etwas damit zu tun. Wichtig hierbei ist, man kann es nicht oft genug betonen, dass die Zusammensetzung so breit wie möglich ist. Bestenfalls sollte man mit Hilfe der ETFs in mehrere hundert Unternehmen, die in verschiedenen Branchen auf der ganzen Welt verstreut sind, investieren. So ist man auf der sichersten Seite. Es gibt hier sehr viele Indizes, die teilweise viele hunderte Unternehmen abbilden. Jedoch sind diese ETFs keine nachhaltigen Zusammenstellungen. Da sind Unternehmen wie Alibaba dabei, in die ich keinesfalls investieren möchte. Aber geht denn breit streuen auch, wenn man nachhaltig investiert?

Jetzt kommt gleich mal ein kleiner Dämpfer: Jein, ganz so breit streuen, wie das Accounts und Profis, denen ich vertraue, empfehlen, geht in super nachhaltig nicht.

Investieren? Ja, aber bitte nachhaltig!

Wir beuten den globalen Süden seit Ewigkeiten aus, richten die Umwelt zu Grunde und wollen dann auch noch Geld damit machen, indem wir in H&M, Alibaba, Nestle & Co investieren? Das kommt mir nicht in die Tüte! Deshalb habe ich in den letzten Wochen nicht nur begonnen, mein Wissen in Sachen Finanzen, Aktien und Co aufzubauen, sondern mich auch bezüglich nachhaltigen ETFs und grünen Aktien schlau gemacht. Dazu mehr im #MoneyTalk Teil 2.

Hat nachhaltiges Investieren Nachteile?

Nachhaltiges Investieren birgt den Vorteil, dass man auf die Zukunft dieses Planeten wettet und diese Wette zumindest zum Teil aufgehen muss, denn in ein paar Jahren wird beispielsweise der Anteil an Ökostrom sehr wahrscheinlich viel größer sein, als er jetzt ist. Wenn man also in Windenergie investiert, ist das vorteilhaft. Genau das gleiche mit Biogas, Recycling, usw. Außerdem ist’s für unser Gewissen deutlich besser.

Doch wie sieht’s aus mit der Rendite? Ich will der Umwelt mit meinen Investments nicht schaden, aber halt auch mein Geld vermehren. Keine Sorge, denn das lässt sich gut verbinden!

Madame Moneypenny: „ Ein Vergleich der Performance der 30 größten US-Unternehmen mit der von nachhaltigen Unternehmen zeigt, dass letztere in den Jahren 2005 bis 2013 durchgehend besser performt haben – und zwar zeitweise sogar um ein Drittel. Die nackten Zahlen zeigen: Aus einem 1993 in nachhaltige Unternehmen investierten US-Dollar wurden bis zum Jahr 2013 28 US-Dollar. Bei einem Investment in Unternehmen mit wenig Verantwortungsbewusstsein für Nachhaltigkeit wurden daraus nur 14 US-Dollar – gerade mal die Hälfte!“ (Hier lässt sich jedoch darüber streiten, wie nachhaltig diese Unternehmen wirklich sind, denn als „nachhaltig“ wird eine Aktie recht schnell bezeichnet.)

So, kommen wir nochmal zu dem einzigen Nachteil, der sich für mich herauskristallisiert hat. Finanzexpert*innen, wie auch Gerd Kommer empfehlen wie gesagt, so breit wie irgend möglich zu streuen. Bestenfalls in tausende Aktien. Das geht, wie wir wissen, besonders gut mit ETFs, denn diese vereinen viele Aktien in einem Portfolio. Doch wenn man auf Nachhaltigkeit aus ist, ist es nicht möglich so breit zu streuen, wie es am aller risikoärmsten ist, aka in viele hunderte oder sogar tausende Firmen.

Man kann die ganze Weltwirtschaft auf nachhaltige, grüne Weise in seinem Depot also nur semi gut abbilden. Aber keine Sorge, nachhaltiges investieren ist trotzdem möglich, entweder, in dem man ganz einfach weniger breit streut und somit etwas risikoreicher investiert oder indem man hier und da einen Kompromiss eingeht. Dazu im zweiten #MoneyTalk mehr.

Ich hoffe, ich konnte Deine Neugierde aufs (nachhaltige) Investieren wecken und ein paar grundlegende Fragen klären. Falls ja geht es im nächsten #MoneyTalk spannend weiter.

5 Comments

ACHTUNG – MARKETING FÜR KRYPTOWÄHRUNGEN FUNKTIONIERT WIE ZAUBER UND IST DANK DIESER PANDEMIE DER SCHNELLSTE WEG, KOMFORTABEL IN IHREM KOMFORTABLEN ZUHAUSE UND IHREM BÜRO ZU GEWINNEN. WIR GEBEN JEDEM EINE 100% ZUVERLÄSSIGE UND VERLÄSSLICHE INVESTITION UND VERDIENUNG ZU HAUSE ODER IM BÜRO.

Das Minimum von 1000 $ ergibt 10.000,00 $ innerhalb von 7 Werktagen.

Das Minimum von 5000 $ ergibt 50.000,00 $ innerhalb von 7 Werktagen.

Das Minimum von 10.000 $ ergibt 100.000,00 $ innerhalb von 7 Werktagen.

Beachten Sie, dass Ihr Gewinn zu 100 % garantiert ist. Kontaktieren Sie uns jetzt für weitere Informationen unter E-Mail: info@mnet-investment.com whatsapp: +15163602979

Vielen Dank.

Sehr gut zusammengefasst! Mir ging es auch so, dass ich das Thema lange vor mir hergeschoben habe, dabei ist es so wichtig. Ich hoffe, Dein artikel spornt einige Leser*innen an, sich damit zu befassen.

Viele Grüße,

die Alex

danke dir Alex! Das freut mich total 🙂 LG Justine

Liebe Justine, Vielen lieben Dank für die Zusammenstellung der Informationen, so schön knapp und einfach erklärt! Super wichtiges und spannendes Thema. Hab auch schon geplant mit meinem ersten Einkommen zu investieren. 🙂

Hi Silvia, danke dir sehr für die Rückmeldung Das freut mich total. Dann viel Freude beim investieren!! LG Justine